Σε διαδικασία ολοκλήρωσης οδεύουν οι έλεγχοι που πραγματοποιούν οι EY και Alvarez&Marsal επί των οικονομικών στοιχείων της Folli Follie Group (FFG), ανοίγοντας το δρόμο για την αναμόρφωση και δημοσιοποίηση των λογιστικών καταστάσεων και την πραγματοποίηση της γενικής συνέλευσης των μετόχων της εταιρείας.

Πρόκειται για το πρώτο βήμα προς την αποτύπωση του πραγματικού μεγέθους της εταιρείας, με δεδομένο ότι η οικονομική κατάσταση του 2017 είναι “στον αέρα”, έπειτα από την ανάκληση της γνώμης ελέγχου των ορκωτών ελεγκτών, της εταιρείας ECOVIS και του ελεγκτή Γ. Βαρθαλίτη, ο οποίος είχε διατυπώσει “γνώμη χωρίς επιφύλαξη”. Στην επιστολή ανάκλησης, ο ίδιος εκ των υστέρων κάνει λόγο για αδυναμία έκφρασης γνώμης αναφορικά με τα οικονομικά δεδομένα της ασιατικής θυγατρικής του ομίλου, της FFG Sourcing Limited.

Η εν λόγω θυγατρική και συνολικά οι ασιατικές δραστηριότητες του ομίλου ελέγχονται από την Alvarez&Marsal. Το πόρισμα της δικανικής –εγκληματολογικής αξιολόγησης (forensic evaluation) που πραγματοποιεί η εταιρεία θα καθορίσει εν πολλοίς την επόμενη ημέρα για τη Folli Follie. Και αυτό διότι στην FFG Sourcing Limited, οι πληροφορίες εξ αρχής ανέφεραν πως εντοπίζονται σημαντικά ευρήματα.

Πρέπει να σημειωθεί πως η FFG, στο πλαίσιο των ερευνών της Επιτροπής Κεφαλαιαγοράς (που οδήγησαν στην επιβολή προστίμων 4 εκατ. ευρώ), δεν προσκόμισε στοιχεία που να επιβεβαιώνουν 242,5 εκατ. ευρώ περίπου από τα συνολικά ταμειακά διαθέσιμα των ενοποιημένων οικονομικών καταστάσεων για τη χρήση 2017.

Ο όμιλος FFG στις λογιστικές καταστάσεις του 2017, που οδεύουν όπως αναφέρθηκε, προς αναμόρφωση, είχε δηλώσει συνολικά ταμειακά διαθέσιμα 466 εκατ. ευρώ.

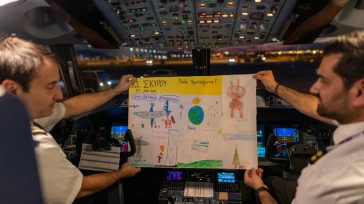

Εν συνεχεία το report της Α&Μ θα παραλάβει η Επιτροπή Ελέγχου της FFG που θα παραδώσει τη σκυτάλη στην EY, η οποία αφού ολοκληρώσει τους ελέγχους στα ταμειακά διαθέσιμα και ταμειακά ισοδύναμα, τις εμπορικές απαιτήσεις, τις εμπορικές και άλλες υποχρεώσεις και άλλα τρέχοντα στοιχεία ενεργητικού), θα υλοποιήσει μια πλήρη αξιολόγηση των ενοποιημένων οικονομικών καταστάσεων του 2017, με τη βοήθεια των ευρημάτων των αρχικών εκθέσεων.

Έτσι, η προγραμματισμένη για τις 10/9 γενική συνέλευση της εταιρείας είναι πλέον δεδομένο ότι θα αναβληθεί, με την επαναληπτική να έχει οριστεί – βάσει της σχετικής νομοθεσίας – στις αρχές Οκτωβρίου.

Η αίτηση εξυγίανσης και οι τράπεζες

Ωστόσο, δύο ημέρες αργότερα, στις 12 Σεπτεμβρίου, έχει οριστεί η δικάσιμος για την επίτευξη συμφωνίας εξυγίανσης (106β), στο πλαίσιο του Πτωχευτικού Κώδικα. Έως τότε, η εταιρεία τελεί σε καθεστώς προστασίας από τους πιστωτές της.

Η προστασία επιτεύχθηκε με τη συναίνεση της θυγατρικής FF Group Finance Luxembourg II SA (εκδότρια δύο ομολόγων για λογαριασμό της Folli Follie), κίνηση για την οποία ασκήθηκε κριτική, ιδίως από τις πιστώτριες τράπεζες που σπεύδουν να διαφυλάξουν τα συμφέροντά τους εν όψει της συζήτησης (εάν τελικώς πραγματοποιηθεί) της αίτησης στο Μονομελές Πρωτοδικείο Αθηνών στις 12/9.

Υπενθυμίζεται ότι οι τράπεζες ζήτησαν και πήραν αυξημένες εξασφαλίσεις έναντι των δανείων που έχουν χορηγήσει στη FFG. Η κυριότερη από αυτές τις εξασφαλίσεις ήταν το ποσοστό (35%) της εταιρείας στα Αττικά Πολυκαταστήματα. Εν όψει της εκδίκασης, οι τράπεζες ασκούν πίεση ζητώντας να εξασφαλίσουν τη ρευστοποίηση των εξασφαλίσεων που κατέχουν, ειδάλλως θα ταχθούν κατά της αίτησης ένταξης στις διατάξεις του Πτωχευτικού Κώδικα.

Ζητούμενο είναι επίσης τι περιλαμβάνει η συμφωνία εξυγίανσης που θα προταθεί. Στην αγορά εκτιμούν πως θα αφορά μια “νέα” FFG, ενδεχομένως υπό νέα επωνυμία η οποία θα διαχειρίζεται το brand Folli Follie και τα άλλα εμπορικά σήματα που αντιπροσωπεύει, χωρίς να αποκλείεται και η πιθανότητα πώλησης μειοψηφικού ή μη πακέτου μετοχών.

Σημειωτέον πως για την εξεύρεση βιώσιμης λύσης εργάζονται οι Rothschild και Deloitte, ενώ μέσω της συμβουλευτικής εταιρείας Synergon ο Δημητρης Κουβάτσος ανέλαβε καθήκοντα CRO (Chief Restructuring Officer).

Ενδιαφέρον στοιχείο είναι επίσης πως η δικηγορική εταιρεία Αllen & Overy, μια από τις μεγαλύτερες διεθνώς, με 550 εταίρους, 5.500 εργαζομένους και 44 γραφεία ανά τον κόσμο, που συνδράμει νομικά την Folli Follie, είχε ενεργήσει ως σύμβουλος της θυγατρικής “FF Group Finance Luxembourg II S.A.”, η οποία είχε εκδώσει το ομολογιακό δάνειο ύψους 150 εκατ. ελβετικών φράγκων τον Νοέμβριο του 2017.

Το κούρεμα και τα ανταλλάγματα

Με τους όρους των ομολογιακών συμβάσεων της Folli Follie να έχουν παραβιαστεί, για διαφορετικούς λόγους η κάθε μία, μια πολυπληθής ομάδα συμβούλων έχει ξεκινήσει διαβουλεύσεις με τους εκπροσώπους των ομολογιούχων, με στόχο να συμφωνηθεί η αναστολή πιθανών ενεργειών που θα καταστήσουν τα ομολογιακά δάνεια απαιτητά.

Σύμφωνα με παράγοντες της αγοράς, η διαδικασία αυτή της “συναινετικής συνεργασίας” που έχει ξεκινήσει, θα οδηγήσει, το πλέον πιθανόν, σε “κούρεμα” των ομολογιούχων. Για να συμβεί αυτό ωστόσο, ζητούμενο είναι τα ανταλλάγματα που θα δοθούν. Στην παρούσα φάση και με την εικόνα για την πραγματική αξία και το μέγεθος της εταιρείας να παραμένει ακαθόριστη, θεωρείται πρώιμο να ειπωθεί εάν αυτά τα ανταλλάγματα θα περιλαμβάνουν, λόγου χάρη, ένα νέο ομολογιακό δάνειο. Φυσικά, για να συμβεί αυτό απαιτείται η συναίνεση των ομολογιούχων, κάτι που μένει να αποδειχθεί. Το μόνον βέβαιο, λένε οι ίδιες πηγές, είναι ότι οι διαπραγματεύσεις αυτές απαιτούν σημαντικό χρόνο.

Υπενθυμίζεται πως ήδη η UBS, ως αντιπρόσωπος των κατόχων ομολογιών που εξέδωσε η FFG σε ελβετικό φράγκο, έχει ενημερωθεί για την έλευση πιστωτικού γεγονότος (credit on default, γεγονός επιδίωξης πτώχευσης) στο ομόλογο σε ελβετικό φράγκο, χωρίς εξασφαλίσεις και rating (δηλαδή unrated senior unsecured), ύψους 150 εκατ. και λήξεως 2021. Προηγήθηκε στις 8 Αυγούστου καταγγελία δανειακής σύμβασης (Schuldschein) από ξένο πιστωτή που συνοδεύθηκε από κατάπτωση σχετικής εγγυητικής επιστολής της εισηγμένης αξίας 20 εκατ. ευρώ.

Με πληροφορίες Capital